29.07.2023

Все чаще поднимается важный вопрос о том, как накопить на пенсию и обеспечить свою старость самостоятельно.

Известно, что государственное пенсионное обеспечение может оказаться недостаточным, поэтому важно вовремя принять меры для достижения финансовой независимости в старости.

В этой статье мы воспользуемся инструкциями, которые помогут составить план, научиться копить и не тратить, а также обеспечить свое будущее и достойную старость.

Как копить деньги и не тратить

Спонтанные траты — это самое трудное, что нужно преодолеть, и что может разрушить все ваши планы. Однако, все поправимо. Многие люди с успехом преодолели эти трудности, справитесь и вы.

Если подсознание говорит, что до пенсионного возраста еще далеко — соглашайтесь с ним немедленно. Бороться бесполезно — договаривайтесь, аргументируйте. Вы можете найти баланс, который устроит, как подсознание, так и ваше реальное видение будущего.

Каждый день с утра повторяйте и напоминайте себе, что приличная сумма на счету, которая постоянно растет, дает вам чувство спокойствия и защищенности. Повторяйте до тех пор, пока это не станет твердой установкой.

Поверьте, это работает лучше всяких тренингов.

Есть и второй важный аргумент…

Каждый раз откладывая деньги, вы повышаете самооценку и веру в то, что способны соблюдать дисциплину и достигать поставленных целей. И это те качества, которые сегодня недоступны многим обывателям.

Радуйтесь и хвалите себя каждый раз, когда смогли пополнить счет.

Во-первых, это приятно, когда есть свободные деньги. Во-вторых, вы — действительно молодец, т.к. не нарушаете свои установки и дисциплину.

Как составить план накоплений

Чтобы приступить к накоплениям, сначала возьмите лист бумаги и создайте свою «дорожную карту». Она обязательно должна включать в себя такие пункты, как:

- Оценка текущей ситуации;

- Сокращение расходов;

- План накоплений;

- Разные направления инвестиций;

- Дисциплина.

Все эти пункты НУЖНО проработать.

На подкорке головного мозга должно отложится, что прямо сейчас вы начинаете копить на пенсию, чтобы обеспечить безбедную старость. И самое главное — вы будете использовать любые возможности для этого.

Ваш план должен соблюдаться всегда.

Если в какой-то период жизни будут возникать финансовые проблемы — не беда. Вы можете сделать это позднее. Постепенно пополняйте недостающую сумму, придерживаясь первоначального плана.

Итак, по пунктам…

1. Оцените свои финансовые потребности на пенсии

Первый шаг к созданию плана накоплений — это ваши финансовые потребности и «хотелки» на пенсии. Оцените, сколько денег понадобится каждый месяц для поддержания желаемого уровня жизни.

Ведь пенсия — это не просто сумма 30 или 50 тыс. рублей в месяц. Нельзя ограничивать себя только деньгами, важно определить свои цели и потребности.

Например, пенсия — это и выбор места проживания: Москва, Подмосковье, деревня или домик на Кипре. Также важно определить, каким образом вы планируете питаться: в ресторанах или использовать продукты с собственного огорода. Учитывайте расходы на жилье, медицину, развлечения и другие обязательства…

Такой анализ поможет вам реально определить необходимую сумму накоплений.

2. Сократите ненужные расходы

После создания плана важно сосредоточиться на сокращении ненужных расходов. Проанализируйте свои ежедневные траты и отметьте те области, где можно сэкономить.

Для этого прочитайте наши самые интересные и полезные статьи об умении экономить:

Экономия по-немецки…

Как выработать привычку экономить и копить…

Со временем вы заметите, как много денег было потрачено на ненужные вещи или вредные для здоровья продукты.

Разумная экономия — это не только урезание расходов, но и улучшение качества жизни, очистка пространства вокруг.

3. Участвуйте в программе накоплений

Рассмотрите возможность участия в программе корпоративного накопления, если ваша компания предлагает такую возможность. Часто эти программы предлагаются работодателями, что может увеличить ваши пенсионные накопления.

4. Разнообразьте инвестиции

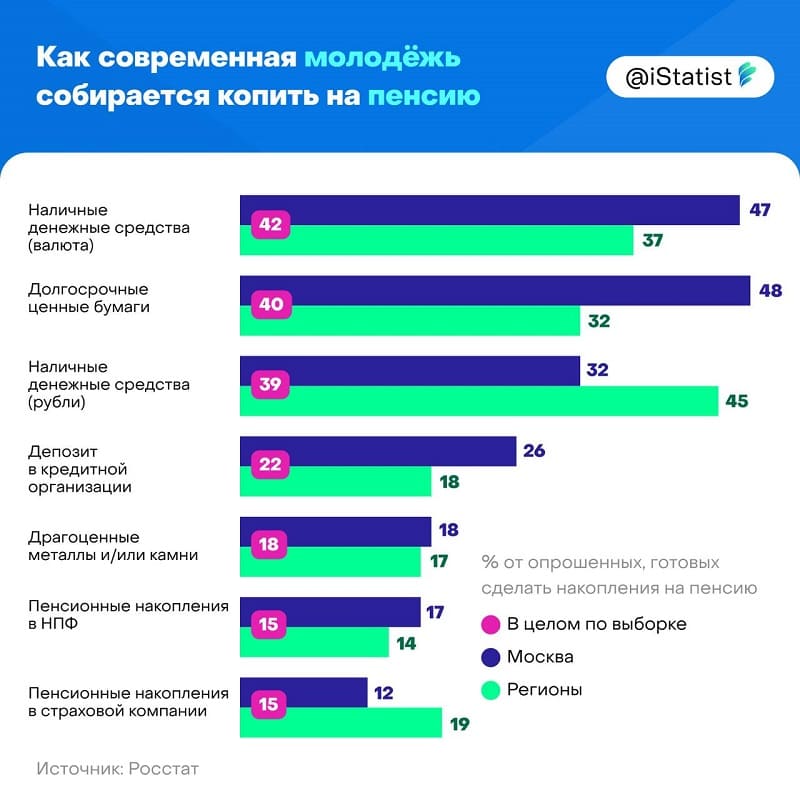

Разнообразие в инвестициях помогает снизить риски и увеличить потенциальную прибыль. Регулярные отчисления в негосударственные пенсионные фонды, а так же в другие финансовые инструменты, могут стать главным способом накоплений на пенсию.

Мы рассмотрим несколько вариантов инвестирования, которые подходят для разных целей и уровней риска.

Если вы плохо разбираетесь в сфере инвестиций, обратитесь к надежному финансовому консультанту. Он поможет выбрать подходящий инвестиционный портфель соответствующий вашим целям и предпочтениям с учетом всех рисков.

1. Банковский депозит.

Один из самых безопасных вариантов инвестирования на пенсию — это размещение денег на банковских депозитах.

Хотя доходность таких вложений может быть невысокой, но риск потери денег минимален. Более того, государство гарантирует возврат средств до определенного уровня, что делает этот вариант привлекательным для консервативных инвесторов.

2. Облигации.

Покупка государственных или корпоративных облигаций — это средний уровень риска с умеренной доходностью.

Облигации предлагают инвесторам получать проценты на свои вложения. Государственные (ОФЗ) считаются более надежными, так как государство обычно выполняет свои обязательства.

Корпоративные облигации могут предложить более высокий доход, чем государственные, но сопряжены с большим риском.

3. Акции.

Вкладывая деньги в акции успешных компаний, можно сделать хорошее состояние по истечении десятка лет. Главное — хорошо разобраться в теме и выбирать те компании, которые имеют шансы на дальнейшее развитие.

Особое внимание следует обратить на компании, регулярно выплачивающие дивиденды.

4. Инвестиционные фонды (ПИФы).

Они представляют собой рискованный, но потенциально прибыльный вариант инвестирования.

Фонды позволяют инвесторам диверсифицировать вложения, снижая риск. Они могут включать в себя акции, облигации, недвижимость и другие активы.

Выбор конкретного фонда зависит от целей и уровня риска, на который готов пойти инвестор.

5. Личный бизнес.

Для тех, кто обладает опытом управления и предпринимательскими навыками, личный бизнес может стать вариантом получить хорошую прибавку к пенсии. И хотя это более рискованный вариант, все же прибыль может быть значительной.

Здесь важно разработать хороший бизнес-план и провести тщательный анализ рынка, чтобы уменьшить риски и повысить шансы на успех.

5. Будьте дисциплинированными и регулярно пересматривайте план

Как мы уже отмечали, самое важное для достижения финансовой независимости — это дисциплина и регулярность. Всегда придерживайтесь плана накопления денег и инвестиций, однако, регулярно пересматривайте свои инвестиции. Необходимо адаптировать их под изменяющиеся обстоятельства.

Например, некоторые банки в рекламных целях могут предлагать более выгодные условия сберегательных вкладов. Почему бы не воспользоваться такими возможностями?

Если на фондовый рынок вышла компания с хорошими перспективами в будущем, почему бы не прикупить немного акций, пока они стоят дешево?

Начните интересоваться этой темой. Возможно история немецкой пенсионерки заставит пересмотреть ваше отношение к инвестициям.

Важные принципы

Принципы накоплений на старость очень просты. Мы можем выделить несколько важных условий для создания пенсионного капитала:

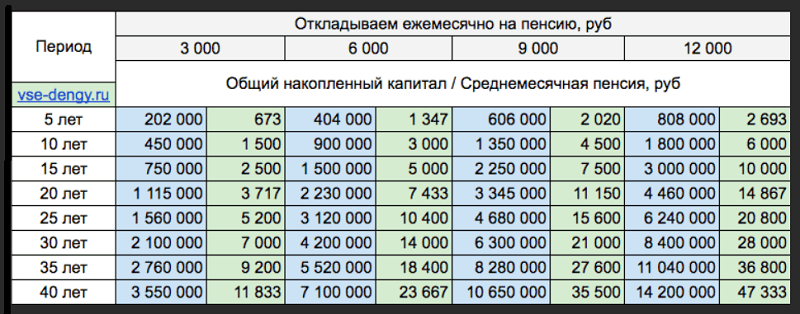

1. Правильно расчитайте сумму

Определите, сколько лет у вас остается до пенсии, и разработайте план накоплений на основе вашей финансовой цели. Учитывайте вашу текущую ситуацию, доходы и расходы.

2. Не ухудшайте качество жизни

Сумма, которую стоит ежемесячно откладывать на будущую пенсию, не должна ухудшать качество жизни.

В среднем рекомендуется откладывать около 10% всех поступлений, которые доступны после уплаты обязательных платежей (как, например, ЖКХ, налоги, штрафы, алименты, кредиты и т. д.).

При средней зарплате и стабильных расходах, эта сумма не должна оказывать существенного влияния на уровень жизни.

2. Инвестируйте на долгий срок — минимум 10 лет

Этот срок приемлем для каждого периода начала формирования пенсионных накоплений. Будь то за пять, десять или двадцать пять лет до пенсионного возраста.

Однако, чем раньше вы начнете откладывать, тем больше удастся накопить к моменту выхода на пенсию.

3. Непременно имейте акции в своем портфеле

Это правило является наиболее важным, поскольку акции могут значительно превзойти любой действующий бизнес.

Регулярность инвестиций имеет большое значение, так как позволяет усреднять результаты.

Таким образом инвестор получает доход на уровне среднего по рынку, независимо от негативных событий в мире финансов или политики.

Ведь только регулярная и планомерная покупка акций уменьшает риск потерь!

4. Рассмотрите альтернативные варианты

Главная цель личного финансового плана заключается в том, чтобы соотнести свои желания с реальностью.

Постарайтесь найти альтернативные варианты, где вы будете принимать участие в формировании своей пенсии самостоятельно. Однако, многие из них связаны с изменением образа жизни.

Например, если вы проживаете в крупном городе, то можно рассмотреть вариант продажи своей квартиры.

Половину вырученной суммы целесообразно потратить на покупку новой, но меньшей по размеру или в более удаленном от центра районе, а остальную часть инвестировать в увеличение пенсии. Или же купить две квартиры, одну из которых сдавать ее в аренду.

Подобные варианты предпочтительнее, чем жестко ограничивать свои расходы, живя в центре большого мегаполиса.

Итоги, как накопить на пенсию самостоятельно

Хорошая пенсия требует планирования и стратегического подхода. Не откладывайте «в долгий ящик» заботу о ней.

Выбор правильных инвестиций — это главное в достижении цели.

Банковские депозиты, облигации, инвестиционные фонды и личный бизнес — все они предлагают различные уровни риска и доходности. Однако, подходящий вариант инвестирования зависит от ваших целей, способности рисковать и финансовой ситуации.

Не забывайте, что чем раньше вы научитесь экономить, не тратить и копить, тем легче будет обеспечить финансовую стабильность в будущем.